Gå over til en hard-core analyse.

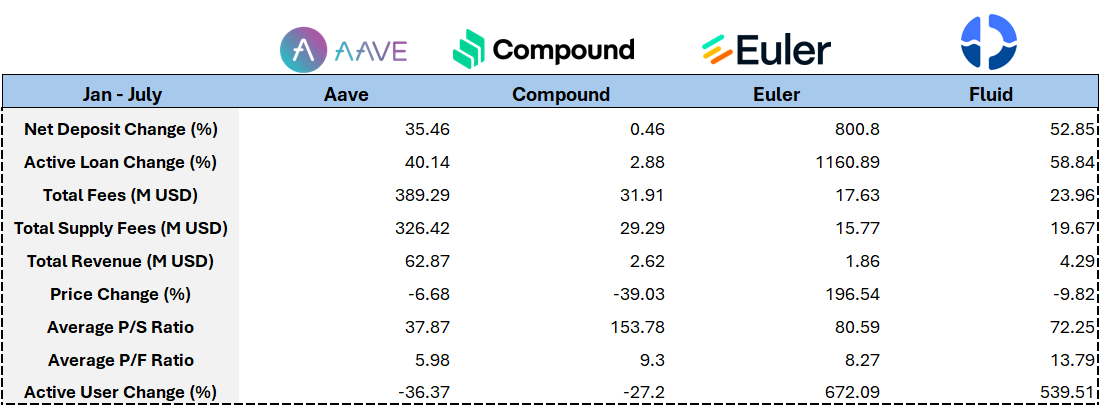

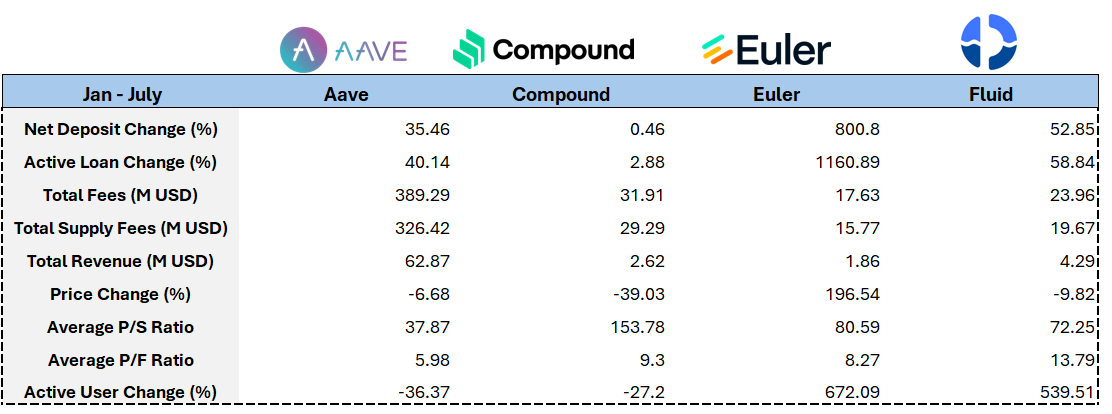

Tidligere visste bare følelsesmessig at AAVE var den største, uten å innse at AAVEs inntekter og renteutgifter var 10x-20x av flere andre konkurrenter.

Spesielt er Compound så åpenbart at det henger etter?

"Full anatomi av regnskapet til hovedutlånsavtalen"

TL; DR

- Revolverende lån har blitt et vanlig DeFi-spill, som driver det grunnleggende i den underliggende utlånsfasilitetsplattformen og eliminerer utlånsprotokoller som ikke kan holde tritt med hete temaer.

- @eulerfinance Med EVK-rammeverket som gjør det mulig for alle å distribuere utlåns- og lånehvelv, har det fundamentale/valutaprisen eksplodert, og distribusjonen av RWA-eiendeler vil være en annen katalysator for fremtidige utlån

- @aave dro nytte av noteringen av USDe + PT-USDe + paraplymekanismen + GHO-utstedelsesdata på tvers av kjeder i første halvår

Hvor kommer låneavtalen fra?

Det er grovt avledet fra det totale rentebeløpet som betales på alle lånte posisjoner, enten de er åpne, lukkede eller avviklede. Disse renteinntektene vil bli fordelt proporsjonalt mellom likviditetstilbydere og DAO-statskassen.

I tillegg, når en lånt posisjon overskrider det fastsatte LTV-taket, vil utlånsprotokollen tillate likvidatorer å utføre likvidasjonshandlinger på den posisjonen. Hver aktivaklasse tilsvarer en spesifikk likvidasjonsstraff, og protokollen innhenter sikkerhetsmidlene og gjennomfører auksjoner/ Fluids "likviditetslikvidasjons"-mekanisme/

Hva kan du se fra Aaves regnskap?

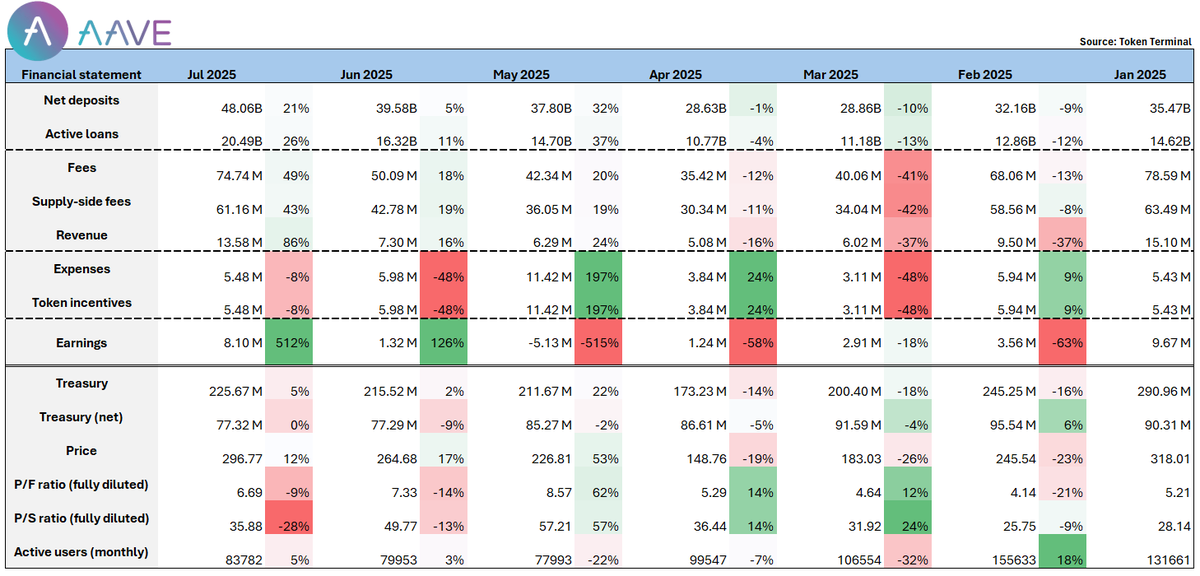

@aave protokollavgifter og inntekter nådde toppen i begynnelsen av året og falt deretter gradvis med den bredere markedstilbakegangen. Personlig tror jeg at oppgangen i data etter mai hovedsakelig skyldes lanseringen av USDe + PT-USDe, tross alt er den største runden med revolverende utlånsetterspørsel drevet av Pendles PT-lignende eiendeler og Ethenas stablecoin.

Data viser at i de første dagene av PT-sUSDes lansering ble nesten 100 millioner dollar i forsyning raskt satt inn i Aave-markedet.

I tillegg ble paraplymekanismen offisielt lansert i juni og har tiltrukket seg ~300 millioner dollar i innskuddsbeskyttelse så langt. Samtidig fortsetter utstedelsesskalaen på tvers av kjedene til Aaves opprinnelige stablecoin GHO å vokse (nåværende sirkulasjon ~200 millioner dollar), og applikasjonsscenariene med flere kjeder utvides også.

Drevet av en rekke positive nyheter innledet Aave et omfattende gjennombrudd i juli:

Netto innskudd oversteg 4,8 milliarder dollar, og rangerte først på hele nettverket;

Nettoresultatet av avtalen steg nesten 5 ganger fra måned til måned i juni, og nådde ~8 millioner dollar;

Når det gjelder pris-til-salg-forhold og pris-inntjeningsforhold, er Aave fortsatt et undervurdert element i sporet.

Gitt dagens veksttrend og produktmodenhet, forventes det at mer tradisjonelle institusjoner vil velge Aave som DeFi-plattform i fremtiden. Enten det er når det gjelder gebyrinntekter, TVL eller protokolllønnsomhet, forventes Aave å fortsette å nå nye høyder, og befeste sin posisjon som en ledende DeFi-aktør.

81,42k

116

Innholdet på denne siden er levert av tredjeparter. Med mindre annet er oppgitt, er ikke OKX forfatteren av de siterte artikkelen(e) og krever ingen opphavsrett til materialet. Innholdet er kun gitt for informasjonsformål og representerer ikke synspunktene til OKX. Det er ikke ment å være en anbefaling av noe slag og bør ikke betraktes som investeringsråd eller en oppfordring om å kjøpe eller selge digitale aktiva. I den grad generativ AI brukes til å gi sammendrag eller annen informasjon, kan slikt AI-generert innhold være unøyaktig eller inkonsekvent. Vennligst les den koblede artikkelen for mer detaljer og informasjon. OKX er ikke ansvarlig for innhold som er vert på tredjeparts nettsteder. Beholdning av digitale aktiva, inkludert stablecoins og NFT-er, innebærer en høy grad av risiko og kan svinge mye. Du bør nøye vurdere om handel eller innehav av digitale aktiva passer for deg i lys av din økonomiske tilstand.