轉一條硬核分析。

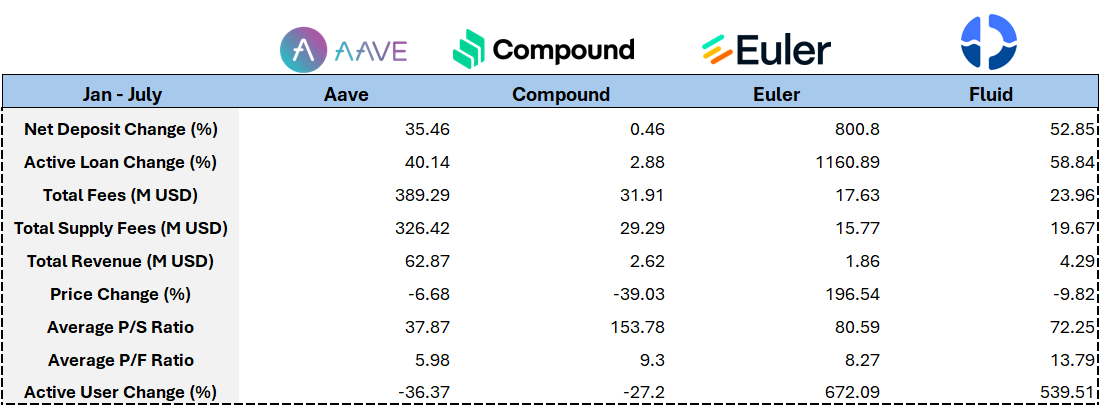

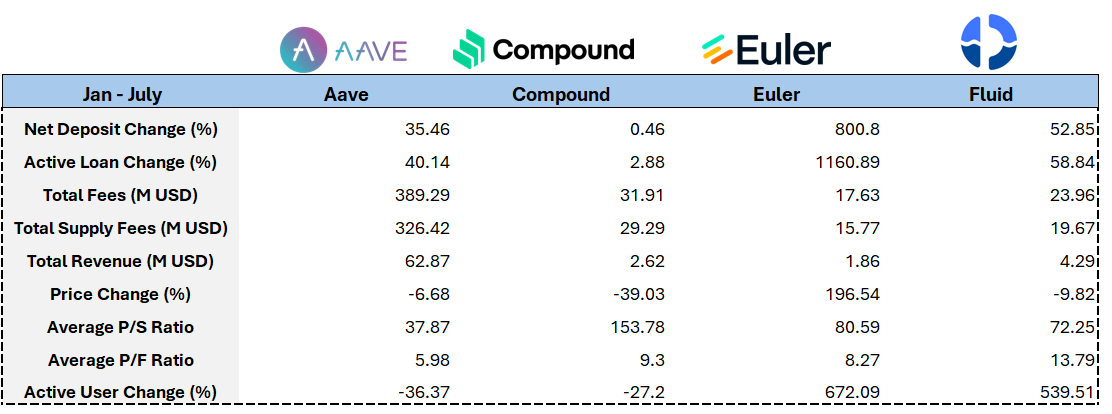

以前只是感性上知道 AAVE 是最大的,沒有意識到 AAVE 的收入和利息支出是另外幾家競爭對手的 10x-20x。

尤其是 Compound 掉隊這麼明顯的麼?

《頭部借貸協議財務報表全解剖》

TL;DR

- 循環貸成為了 DeFi 主流玩法,驅動了作為底層借貸設施平台的基本面,亦淘汰跟不上熱點的借貸協議。

- @eulerfinance 憑著允許任何人部署借貸 Vault 的 EVK框架跑出,基本面/幣價全爆升,未來部署 RWA資產借貸會成另一催化劑

- @aave 受益於 USDe + PT-USDe 的上線 +Umbrella 機制 + GHO跨鏈發行各項數據於上半年穩健增長

借貸協議的費用來源?

大致上都是源於所有借款頭寸所支付的利息總額,無論是未平倉、已平倉,還是已被清算的倉位。這部分利息收入將按比例在流動性提供者與DAO國庫之間進行分配。

此外,當借款倉位突破其設定的 LTV 上限時,借貸協議將允許清算人對該倉位執行清算操作。每類資產對應特定的清算罰金,協議則獲得抵押資產並進行拍賣/ Fluid 的 “流動性清算”機制/

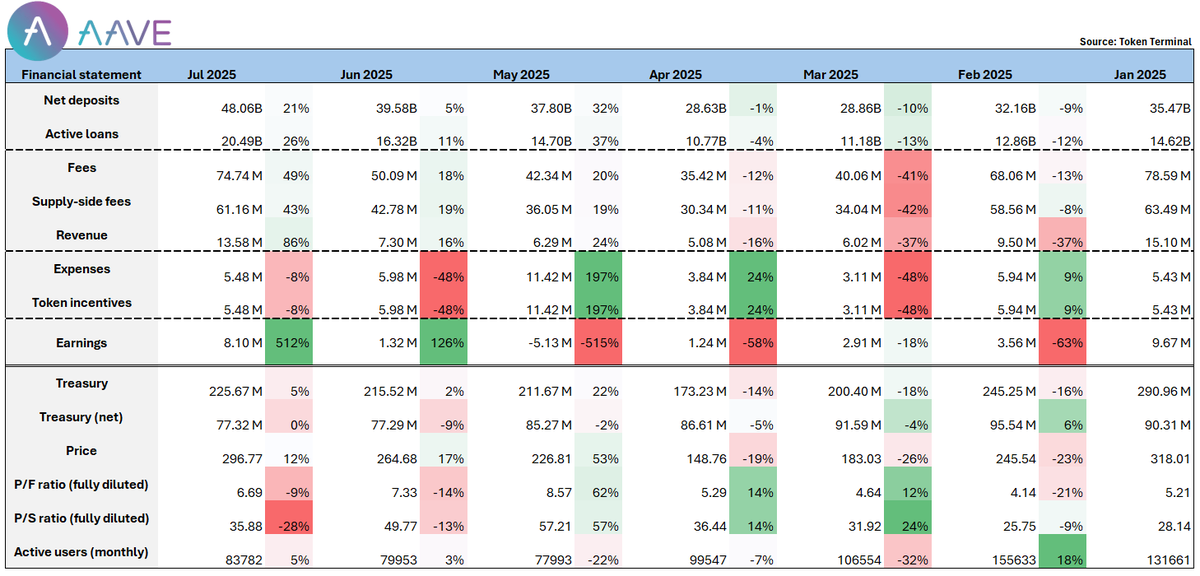

從 Aave 的財務報表能看到什麼?

@aave 的協議費用與收入在年初達到高峰,隨後伴隨大盤回調而逐步回落。個人認為,五月之後數據的回升主要受益於 USDe + PT-USDe 的上線,畢竟本輪最具規模的循環借貸需求,正是由 Pendle 的 PT 類資產與 Ethena 推出的穩定幣所驅動。

數據顯示,在 PT-sUSDe 上線初期,近 1 億美元的供應額度 就已迅速被存入 Aave 市場。

此外,Umbrella 機制於六月正式啟用,截至目前已吸引~$300M 的資金參與存款保障。同時,Aave 的原生穩定幣 GHO 的跨鏈發行規模也持續增長(當前流通量 ~$200M),其多鏈應用場景也在不斷擴展。

多項利好推動下,Aave 在七月迎來全面突破:

Net Deposit 突破 48 億美元,居全網首位;

協議淨利潤六月環比暴增近 5 倍,達到 ~$8M;

按市銷率、市盈率計算,Aave 在賽道中依然屬於低估值項目。

鑑於當前的增長趨勢與產品成熟度,預計未來將有更多傳統機構選擇 Aave 作為 DeFi 使用平台。無論是在費用收入、TVL,還是協議盈利方面,Aave 均有望持續創新高,鞏固其作為 DeFi 龍頭的地位。

8.14萬

116

本頁面內容由第三方提供。除非另有說明,OKX 不是所引用文章的作者,也不對此類材料主張任何版權。該內容僅供參考,並不代表 OKX 觀點,不作為任何形式的認可,也不應被視為投資建議或購買或出售數字資產的招攬。在使用生成式人工智能提供摘要或其他信息的情況下,此類人工智能生成的內容可能不準確或不一致。請閱讀鏈接文章,瞭解更多詳情和信息。OKX 不對第三方網站上的內容負責。包含穩定幣、NFTs 等在內的數字資產涉及較高程度的風險,其價值可能會產生較大波動。請根據自身財務狀況,仔細考慮交易或持有數字資產是否適合您。